Pertanyaan:

PERKENALKAN saya Nugroho, staf finance accounting tax salah satu perusahaan swasta di Jakarta. Saya ingin bertanya bagaimana mekanisme di coretax terhadap kelebihan pembayaran pajak penghasilan (PPh) unifikasi?

Sebelum berlakunya coretax, kelebihan pembayaran PPh unifikasi bisa langsung diajukan pemindahbukuan (Pbk). Namun, semenjak berlakunya coretax apakah benar kelebihan pembayaran PPh unifikasi sudah tidak dapat diajukan Pbk? Jika benar, apa yang bisa dilakukan jika terdapat kelebihan pembayaran PPh Unifikasi?

Jawaban:

TERIMA kasih Bapak Nugroho atas pertanyaannya. Berlakunya coretax memang membawa beragam perubahan dalam ketentuan dan proses bisnis pembayaran pajak, termasuk ketentuan dan proses pemindahbukuan (Pbk).

Sebelum berlakunya coretax, ketentuan mengenai Pbk diatur dalam Peraturan Menteri Keuangan (PMK) PMK 242/2014 s.t.d.t.d PMK 18/2021. Seiring berlakunya coretax, ketentuan Pbk dalam PMK 242/2014 s.t.d.t.d PMK 18/2021 telah dicabut dan digantikan dengan PMK 81/2024. Simak Ketentuan Baru Atur Ulang Alasan Pemindahbukuan, Apa yang Berubah?

Merujuk Pasal 109 ayat (3) huruf d PMK 81/2024, Pbk atas kelebihan pembayaran pajak kini tidak dapat diajukan apabila pembayaran tersebut merupakan pembayaran pajak yang dianggap sebagai penyampaian SPT Masa.

Seperti diketahui, PPh unifikasi pada dasarnya mengacu pada kewajiban pemotongan dan/atau pemungutan, dan penyetoran atas beberapa jenis PPh dalam suatu masa pajak. Jenis PPh tersebut meliputi PPh Pasal 4 ayat (2); PPh Pasal 15; PPh Pasal 22; PPh Pasal 23; dan PPh Pasal 26 (selain yang sehubungan dengan pekerjaan, jasa, atau kegiatan orang pribadi). Atas kewajiban tersebut, pemotong atau pemungut PPh wajib melaporkannya melalui SPT Masa PPh Unifikasi.

Untuk itu, sesuai dengan Pasal 109 ayat (3) PMK 81/2024, kelebihan pembayaran atau penyetoran PPh Unifikasi kini tidak lagi dapat diajukan Pbk. Selain itu, berbeda dengan SPT Masa PPh Pasal 21/26, kelebihan penyetoran pajak yang terdapat dalam SPT Masa PPh Unifikasi tidak dapat dikompensasikan ke masa pajak berikutnya.

Adapun apabila terdapat kelebihan pembayaran atau penyetoran dalam SPT Masa PPh Unifikasi maka langkah yang bisa dilakukan adalah mengajukan permohonan pengembalian atas kelebihan pembayaran pajak yang tidak seharusnya terutang. Hal ini sebagaimana ditegaskan dalam Pasal 26 huruf b Perdirjen Pajak No. PER-11/PJ/2025 yang menyatakan:

“Dalam hal pembetulan Surat Pemberitahuan Masa Pajak Penghasilan Unifikasi... mengakibatkan adanya:...b. pajak yang lebih disetor, maka atas kelebihan penyetoran pajak yang terdapat dalam Surat Pemberitahuan Masa Pajak Penghasilan Unifikasi dapat diminta kembali oleh pemotong dan/atau pemungut pajak penghasilan unifikasi dengan mengajukan permohonan pengembalian atas kelebihan pembayaran pajak yang tidak seharusnya terutang,” bunyi Pasal 26 huruf b PER-11/PJ/2025.

Ringkasnya, semenjak implementasi coretax, kelebihan penyetoran pajak yang terdapat dalam SPT Masa PPh Unifikasi tidak dapat diajukan Pbk serta tidak dapat dikompensasikan ke masa pajak berikutnya. Sebagai solusinya, Bapak Nugroho dapat mengajukan permintaan pengembalian pajak (restitusi) melalui mekanisme pengembalian pajak yang seharusnya tidak terutang (PPYSTT).

Cara Mengajukan Permohonan Pengembalian atas Kelebihan Pembayaran Pajak yang Tidak Seharusnya Terutang

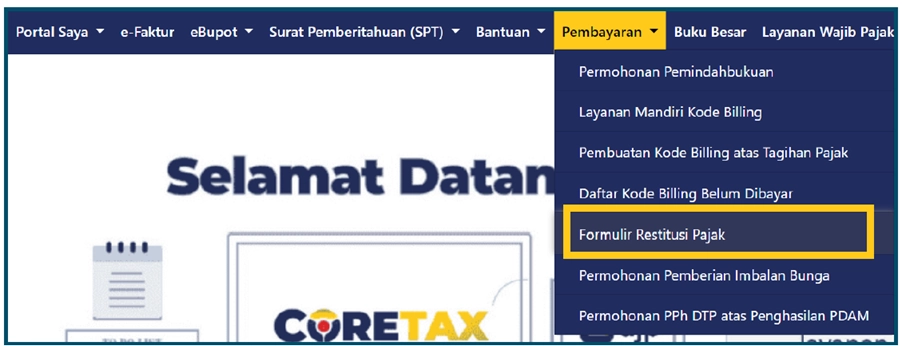

Mula-mula, buka coretax melalui laman https://coretaxdjp.pajak.go.id/ dan login ke akun Coretax DJP. Apabila bapak Nugroho mewakili perusahaan tempat Bapak bekerja maka jangan lupa untuk melakukan impersonate dari akun utama ke akun coretax perusahaan. Untuk mengajukan permohonan PPYSTT, Bapak Nugroho dapat memilih menu Pembayaran dan submenu Formulir Restitusi Pajak.

Selanjutnya, sistem akan mengarahkan Bapak Nugroho menuju Template Formulir Pengembalian Kelebihan Pembayaran. Formulir tersebut terdiri atas 5 bagian, yaitu: (i) Surat Permohonan; (ii) Data Wajib Pajak; (iii) Data Permohonan; (iv) Data Rekening Bank; dan (v) Dokumen Pendukung.

Pada bagian Surat Permohonan, isi kolom Nomor Surat Permohonan sesuai dengan penomoran surat administrasi perusahaan masing-masing (penomoran internal wajib pajak). Sementara itu, kolom tanggal dan saluran penyampaian permohonan akan terisi secara otomatis. Pada bagian Data Wajib Pajak, lengkapi kolom email dan status penandatangan.

Pada bagian Data Permohonan, pilih alasan permintaan restitusi yang sesuai. Berkaitan dengan kondisi Bapak Nugroho, Bapak dapat memilih alasan “Permohonan Pengembalian Kelebihan Pembayaran Pajak yang Seharusnya Tidak Terutang Terkait SPT”, lalu klik tombol Tambah Data.

Kemudian, pilih data SPT yang akan diajukan pengembalian pada pop-up windows yang muncul. Apabila terdapat data SPT lebih bayar yang memenuhi syarat untuk diajukan pengembalian maka sistem akan menyajikan data pembayaran tersebut dan dapat dipilih. Kemudian, input jumlah yang dimintakan pengembalian pada kolom yang tersedia dan klik Simpan.

Pada bagian Data Rekening Bank, pilih data rekening bank yang akan menjadi rekening tujuan pengembalian pajak. Terkait dengan hal ini, Bapak Nugroho perlu memastikan apakah rekening bank perusahaan sudah terdaftar pada sistem coretax. Simak Cara Cek dan Ubah Nomor Rekening Bank yang Terdaftar di Coretax DJP.

Pada bagian Dokumen Pendukung, unggah dokumen pendukung yang dipersyaratkan. Dokumen tersebut salah satunya adalah penghitungan pajak yang seharusnya tidak terutang serta surat kuasa (apabila permohonan diajukan oleh kuasa). Terakhir, klik Submit.

Berdasarkan Pasal 136 ayat (5) PMK 81/2024, apabila berdasarkan laporan hasil penelitian terdapat kelebihan pembayaran pajak yang seharusnya tidak terutang, dirjen pajak akan menerbitkan Surat Ketetapan Pajak Lebih Bayar (SKPLB). Sesuai dengan Pasal 137 ayat (1) huruf b PMK 81/2024, SKPLB tersebut harus diterbitkan maksimal 3 bulan sejak permohonan PPYSTT diterima.

Demikian jawaban yang dapat disampaikan. Semoga membantu.

Sebagai informasi, artikel Konsultasi Coretax hadir setiap pekan untuk menjawab pertanyaan terpilih dari pembaca setia DDTCNews. Bagi Anda yang ingin mengajukan pertanyaan seputar coretax system, silakan mengirimkannya melalui kolom pertanyaan yang tersedia pada kanal Coretax atau klik tautan berikut ini.